TPBank: Nghịch lý dòng tiền đổ vào BĐS và trái phiếu dù nợ xấu tăng cao ?

(THPL) - Theo báo cáo tài chính quý III/2023, tổng nợ xấu của TPBank tăng đột biến lên mức 5.350,4 tỷ đồng, gấp 4 lần so với đầu năm. Thế nhưng, nhiều nhà đầu tư thấy lạ khi dòng tiền của ngân hàng này vẫn đổ vào trái phiếu và bất động sản.

Nợ xấu tăng cao

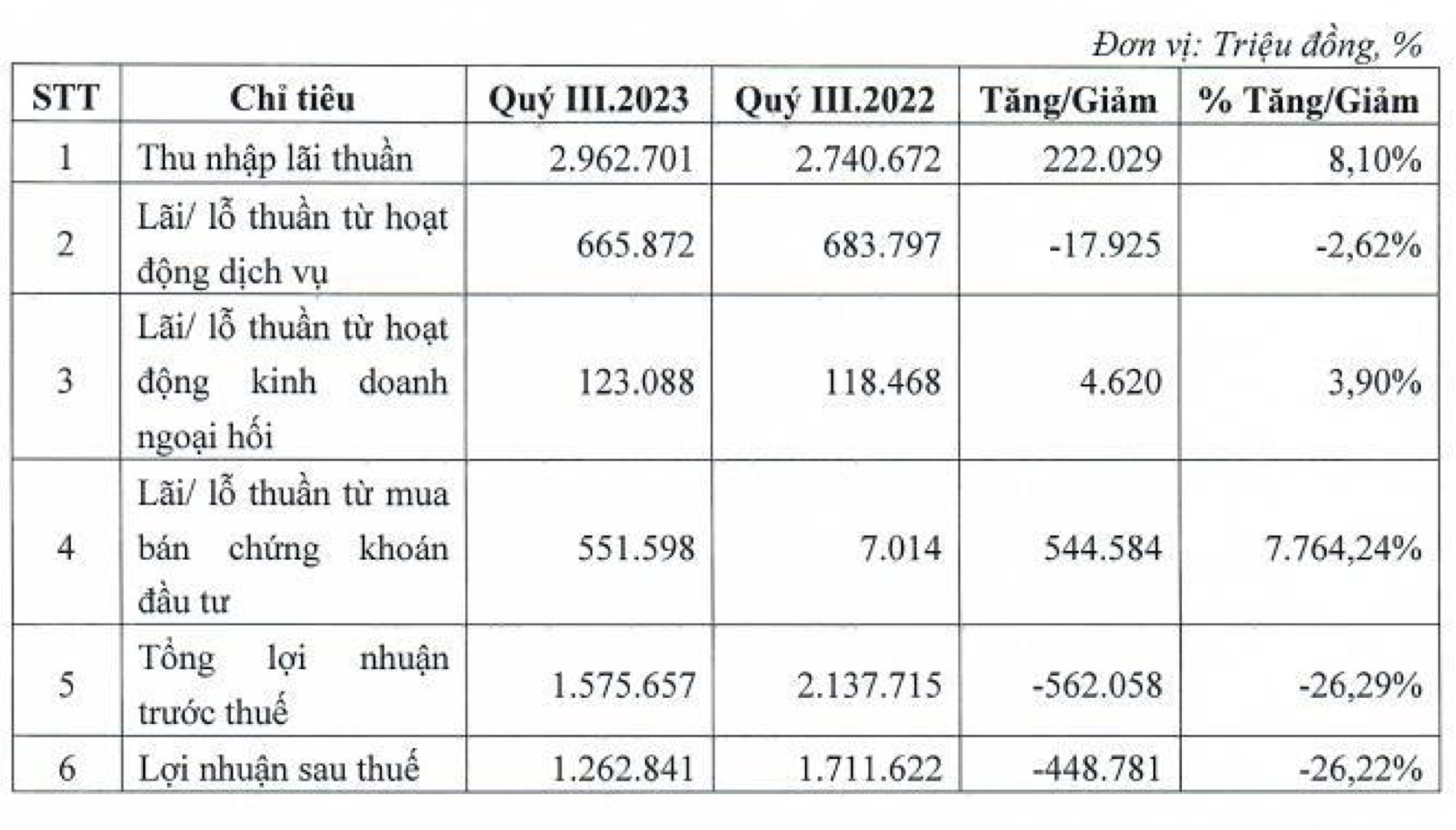

Ngân hàng TMCP Tiên Phong (TPBank, mã chứng khoán: TPB) vừa công bố Báo cáo tài chính quý III/2023 giảm 26% lãi trước thuế, chỉ còn gần 1,576 tỷ đồng, do tăng mạnh chi phí dự phòng rủi ro.

Kết quả từ quý III/2023 cho thấy, TPBank thu được gần 2.962,7 tỷ đồng lợi nhuận thuần từ thu nhập lãi thuần, tăng 8% so với cùng kỳ năm ngoái; hoạt động dịch vụ thu về 665,8 tỷ đồng, tăng giảm 2,6%; hoạt động kinh doanh ngoại hối đạt 436,6 tỷ đồng, tăng 3,8%; hoạt động mua bán chứng khoán đầu tư thu về 551,6 tỷ đồng, cao gấp 78 lần so với kỳ cùng; hoạt động khác báo lỗ 89 tỷ đồng, trong khi cùng có lãi 215 tỷ đồng.

Đáng chú ý, TPBank dành ra gần 1.293 tỷ đồng chi phí dự phòng rủi ro tín dụng, gấp 4 lần cùng kỳ năm. Do đó, lợi nhuận trước thuế giảm 26,3%, chỉ còn gần 1.575,6 tỷ đồng.

Lũy kế 9 tháng đầu năm, thu nhập lãi thuần giảm 2% so với cùng kỳ, chỉ còn 8,429 tỷ đồng. Lãi từ dịch vụ tăng 15%, thu được 2,165 tỷ đồng, nhờ tăng thu từ hoạt động thanh toán. Tuy nhiên, thu từ kinh doanh, dịch vụ bảo hiểm giảm 56%, chỉ còn thu 290 tỷ đồng.

Lợi nhuận thuần từ hoạt động kinh doanh giảm 9%, chỉ còn hơn 6,935 tỷ đồng. Thêm vào đó, Ngân hàng tăng đến 14% chi phí dự phòng rủi ro tín dụng (1,976 tỷ đồng). Do đó, TPBank chỉ còn thu được 4,959 tỷ đồng lợi nhuận trước thuế, giảm 16% so với cùng kỳ.

Năm 2023, TPBank đề ra mục tiêu 8,700 tỷ đồng lợi nhuận trước thuế, như vậy Ngân hàng đã thực hiện được 57% mục tiêu lợi nhuận sau 9 tháng.

Theo báo cáo tài chính mới nhất, nguyên nhân chính TPBank có lợi nhuận sụt giảm là do ngân hàng này mạnh tay trích lập chi phí dự phòng rủi ro tín dụng để ứng phó với nợ xấu tăng đột biến.

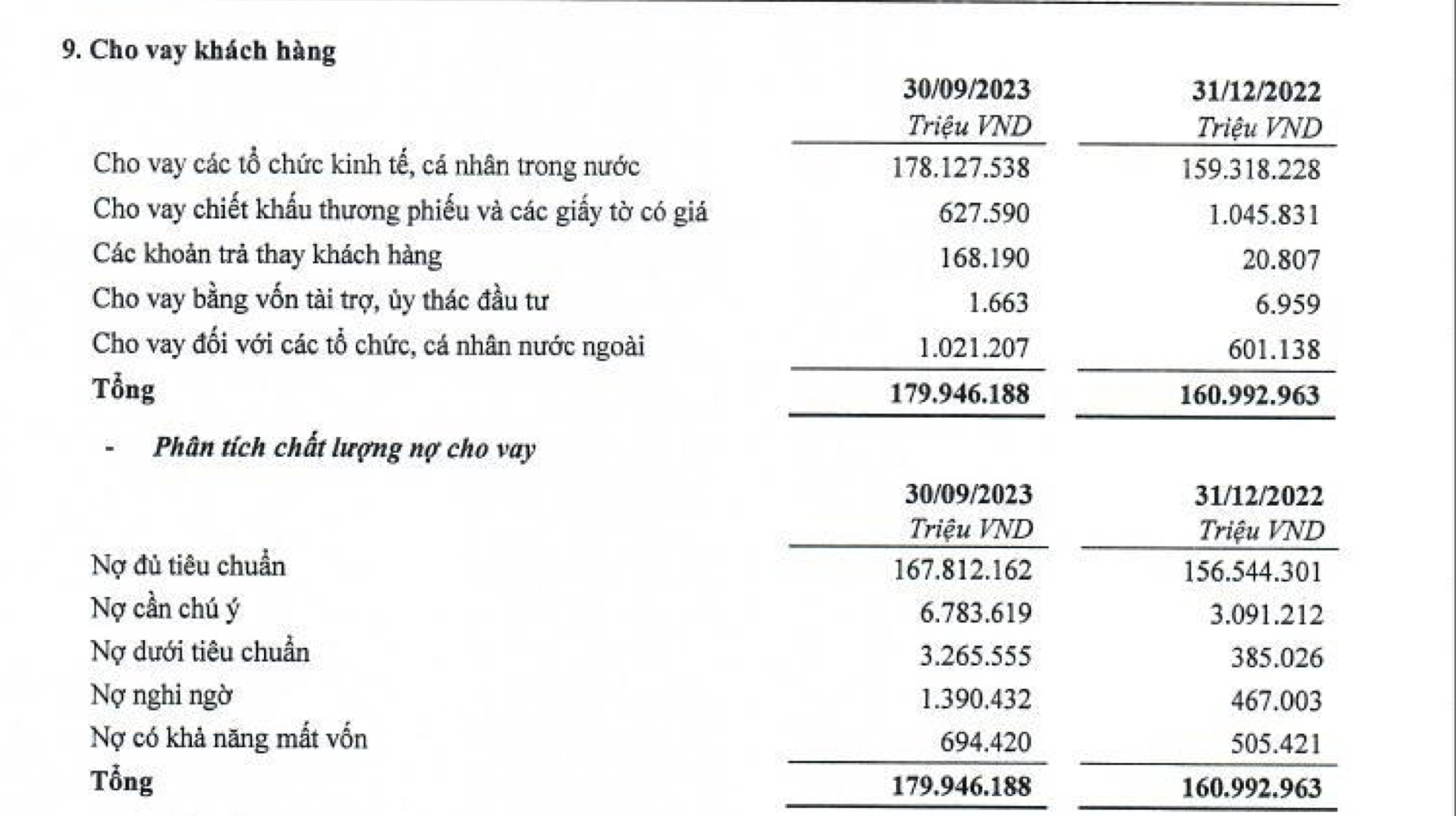

Cuối quý III/2023, tổng tài sản TPBank đạt 344.402,5 tỷ đồng, tăng 4,8% so với đầu năm. Trong đó, tiền gửi tại Ngân hàng Nhà nước giảm 13,3% xuống mức 10.397,1 tỷ đồng, tiền gửi tại Tổ chức tín dụng khác tăng 11,8% lên mức gần 41.233 tỷ đồng, cho vay khách hàng tăng 11,8% lên mức 179.946 tỷ đồng…

Ở phía nguồn vốn, tiền gửi của các Tổ chức tín dụng khác tăng 67,8% lên mức 79,329 tỷ đồng, tiền gửi khách hàng giảm 0,6% còn 193.753,4 tỷ đồng, phát hành giấy tờ có giá giảm 40,4% còn gần 12.169 tỷ đồng…

Đặc biệt, điểm tối góp thêm vào bức tranh kinh doanh không mấy sáng màu của TPBank chính là chất lượng nợ vay. Tính đến ngày 30/9/2023, tổng nợ xấu của TPBank tăng đột biến lên mức 5.350,4 tỷ đồng, gấp 4 lần so với đầu năm. Trong đó, nợ nhóm 3 (nợ dưới tiêu chuẩn) tăng 8,5 lần lên mức 3.265,5 tỷ đồng, nợ nhóm 4 (nợ nghi ngờ) tăng gần 3 lần lên mức 1.390,4 tỷ đồng và nợ nhóm 5 (nợ có khả năng mất vốn) tăng 37,4% lên mức 694,4 tỷ dồng. Kết quả đẩy tỷ lệ nợ xấu trên dư nợ vay tăng từ mức chỉ 0,84% đầu năm lên 2,97%.

Dòng tiền đổ vào trái phiếu và bất động sản

Thông tin từ Sở Giao dịch Chứng khoán Hà Nội (HNX) cho biết, kết quả mua lại trái phiếu trước hạn của Ngân hàng Thương mại cổ phần Tiên phong (TPBank, mã TPB, sàn HoSE).

Cụ thể: Ngày 25/9, TPBank đã chi 20 tỷ đồng mua lại một phần trong tổng số 26 tỷ đồng giá trị đang lưu hành của mã trái phiếu TPBH2027015 phát hành tháng 9/2022, đáo hạn tháng 9/2027. Sau mua lại, khối lượng còn lại của mã trái phiếu này là 6 tỷ đồng.

Tiếp đến, ngày 27/9, TPBank đã mua lại trước hạn 1.200 tỷ đồng của toàn bộ mã trái phiếu TPBL2124011, phát hành tháng 9/2021, đáo hạn tháng 9/2024. Đáng chú ý, TPBank đã mua thành công lô trái phiếu trị giá 1.200 tỷ đồng sau 2 năm phát hành và đây cũng là lô trái phiếu có kì hạn 03 năm.

Trước đó, tính riêng trong quý II/2023, TPBank cũng đã tổ chức 10 đợt mua lại trái phiếu trước hạn với tổng giá trị 7.500 tỷ đồng - trở thành ngân hàng mua lại nhiều trái phiếu trước hạn nhất trong quý 2.

Cũng theo tìm hiểu của PV Thương hiệu và Pháp luật, các lô trái phiếu được TPBank phát hành với mục đích phát triển hoạt động kinh doanh của TPBank với lãi suất chủ yếu 3%/năm. Trái phiếu của TPBank là loại trái phiếu không chuyển đổi, không phải là nợ thứ cấp, không có đảm bảo bằng tài sản và không kèm theo chứng quyền.

Đáng nói, động thái mua lại trái phiếu trước hạn của TPBank diễn ra trong bối cảnh Bộ Tài chính vừa công bố Nghị định 65/2022/NĐ-CP sửa đổi, bổ sung một số điều của Nghị định số 153/2020/NĐ-CP liên quan đến trái phiếu doanh nghiệp, có hiệu lực từ ngày 16/9/2022. Theo đó, doanh nghiệp phải mua lại trái phiếu doanh nghiệp trước hạn bắt buộc khi vi phạm phương án phát hành (trong đó có phương án sử dụng vốn) hoặc vi phạm pháp luật.

Cũng tại quý III/2023, báo cáo phân tích dư nợ theo ngành nghề kinh tế của khách hàng cho thấy TPBank đang có xu hướng tăng cường cho vay rất mạnh đối với mảng kinh doanh bất động sản.

4 nhóm ngành dẫn đầu trong tổng dư nợ của TPBank bao gồm: Hoạt động làm thuê các công việc trong hộ gia đình, sản xuất sản phẩm vật chất và dịch vụ tự tiêu dùng của hộ gia đình (95.302,8 tỷ đồng); công nghiệp chế biến chế tạo (14.687,4 tỷ đồng); xây dựng (14.453,1 tỷ đồng); hoạt động kinh doanh bất động sản (13.640,9 tỷ đồng).

Như vậy, có thể thấy rõ tình trạng tăng trưởng nợ xấu của TPBank đi kèm với sự gia tăng mạnh về dư nợ cho vay đối với hoạt động kinh doanh bất động sản. Trong khi mảng kinh doanh bất động sản lại đang gặp nhiều khó khăn thách thức trong nửa đầu năm 2023.

|

TPBank có tên gọi đầy đủ là Ngân hàng Thương mại Cổ phần Tiên Phong được thành lập từ ngày 5/5/2008. Tính đến ngày 30/9/2022 ngân hàng có vốn điều lệ là 15.817.555 triệu đồng. TPBank được đầu tư bởi 5 cổ đông lớn là: Tập đoàn Công nghệ FPT, Tập đoàn Vàng bạc Đá quý DOJI, Tổng công ty Tái bảo hiểm Việt Nam (Vinare), Công ty Tài chính quốc tế (IFC) và Tập đoàn Tài chính SBI Ven Holding Pte. Ltd.,Singapore. Mạng lưới của TPBank tính đến cuối tháng 9/2022 có một Hội sở chính, một văn phòng đại diện tại TP Hồ Chí Minh, 53 chi nhánh và 71 phòng giao dịch tại nhiều tỉnh thành trên cả nước. Trụ sở chính của TPBank có địa chỉ tại: Số 57 Lý Thường Kiệt, phường Trần Hưng Đạo, quận Hoàn Kiếm, TP.Hà Nội. |

Quốc An

Tin khác

Đại sứ quán Việt Nam tại Israel ra khuyến cáo khẩn tới cộng đồng người Việt

Chấp thuận chủ trương đầu tư dự án đường dây 220 kV Trạm cắt 220 kV Đa Nhim - Đức Trọng - Di Linh

Quyết liệt gỡ điểm nghẽn số hoá trong các cơ quan Đảng

Bí thư Lào Cai làm Thứ trưởng Thường trực Bộ Nông nghiệp và Môi trường

Thủ tướng: Nếu thể chế kiến tạo là "đường ray" thì năng lực quản trị chính là "đầu tàu"

Ông Mai Tiến Dũng giới thiệu doanh nghiệp cho nguyên Bộ trưởng Kim Tiến

4 ô tô va chạm liên hoàn gây ùn tắc trên cao tốc Pháp Vân - Cầu Giẽ

Sáng 28.2, tại khu vực trạm thu phí cao tốc Pháp Vân – Cầu Giẽ (Hà Nội) xảy ra vụ tai nạn giao thông liên hoàn.28/02/2026 12:56:16Giám đốc Đại học Quốc gia Hà Nội Hoàng Minh Sơn được giao Quyền Bộ trưởng Bộ GD-ĐT

Ông Hoàng Minh Sơn, Chủ tịch Hội đồng, Giám đốc Đại học Quốc gia Hà Nội, được Thủ tướng giao quyền Bộ trưởng Bộ Giáo dục và Đào...28/02/2026 11:50:46Bất động sản sắp có mã định danh, việc mua bán thay đổi thế nào?

Khi mỗi bất động sản sẽ được gắn một mã định danh điện tử quy trình mua bán nhà đất cũng sẽ có nhiều điểm mới.28/02/2026 11:39:00Ông nội tôi hơn 90 tuổi, sức khoẻ yếu, bỏ phiếu bầu cử thế nào?

Bạn đọc gửi câu hỏi: Ông nội tôi năm nay đã ngoài 90 tuổi. Do bệnh tuổi già nên mắt ông không nhìn rõ, chân yếu nên việc đi lại rất khó...28/02/2026 11:35:34

ĐỌC NHIỀU NHẤT

Quảng bá thương hiệu Việt

-

Tăng cường quảng bá sản phẩm, thương hiệu địa phương tại Hội chợ Mùa Xuân lần thứ nhất năm 2026

- Triển lãm “Đạo học ngàn năm” tôn vinh truyền thống hiếu học của dân...

- Tháo gỡ “điểm nghẽn” để ngành kim hoàn - đá quý Việt Nam cất cánh

- Vinh danh Nghệ nhân “Bàn tay vàng” và phong tặng Nghệ nhân Quốc gia